結論

「一般のサラリーマン世帯にとっては投資信託一本でいい」

理由

ETFの配当金に掛かる税金のロスが、信託報酬の低さよりも大きい。手間やFIRE後の使いやすさも投資信託の方が良い。

本記事では、ETFは「VT」、投資信託は「楽天・全世界株式インデックスファンド(楽天VT)」として、比較してみます。

何故、投資信託なのか?

質問

ETFと投資信託のどちらがリターンが高いのか?

答え

税金を無視して考えるとETF

単純に信託報酬の差分だけ考えると、ETFの方が税引き前では有利になります。

信託報酬はVTが0.09%、楽天VTが0.3%(実質コスト)とすると、年間リターンがVTの方が0.2%高くなることになります。

投資信託が有利と考えている点です。

- 分配金が出ないことによる複利効果の最大化

- 再投資の手間が入らない

- FIRE後に「円」として使いやすい。(ETFが使いにくい)

分配金が出ないことによる複利効果の最大化

これが最大の理由です。

VT等の米国ETFの配当金には、米国での税率10%と、国内税率20.315%の両方が掛かり、

合計28.2835%の税金が掛かります。(分かりやすいように、本記事では30%とします。)

・VTの信託報酬:0.1%

・VTの配当利回り:2.0%

・VTの配当に掛かる税率:30%

・楽天VTの信託報酬:0.3%

・期待リターンの基準は5%

期待リターンの利回りから、信託報酬と配当に掛かる税率を引いた値を用いてシミュレーションします。

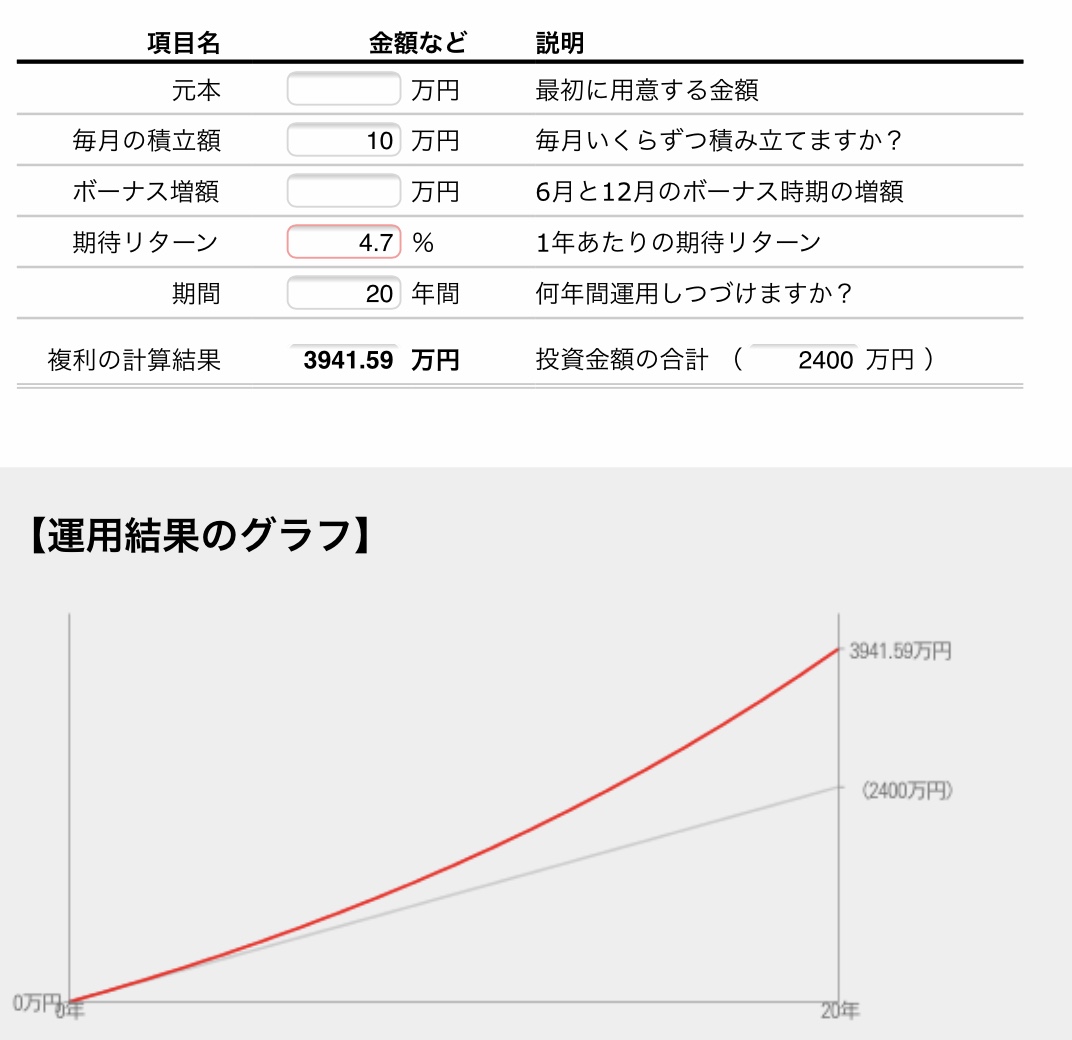

楽天VTI:5%-0.3%=4.7%

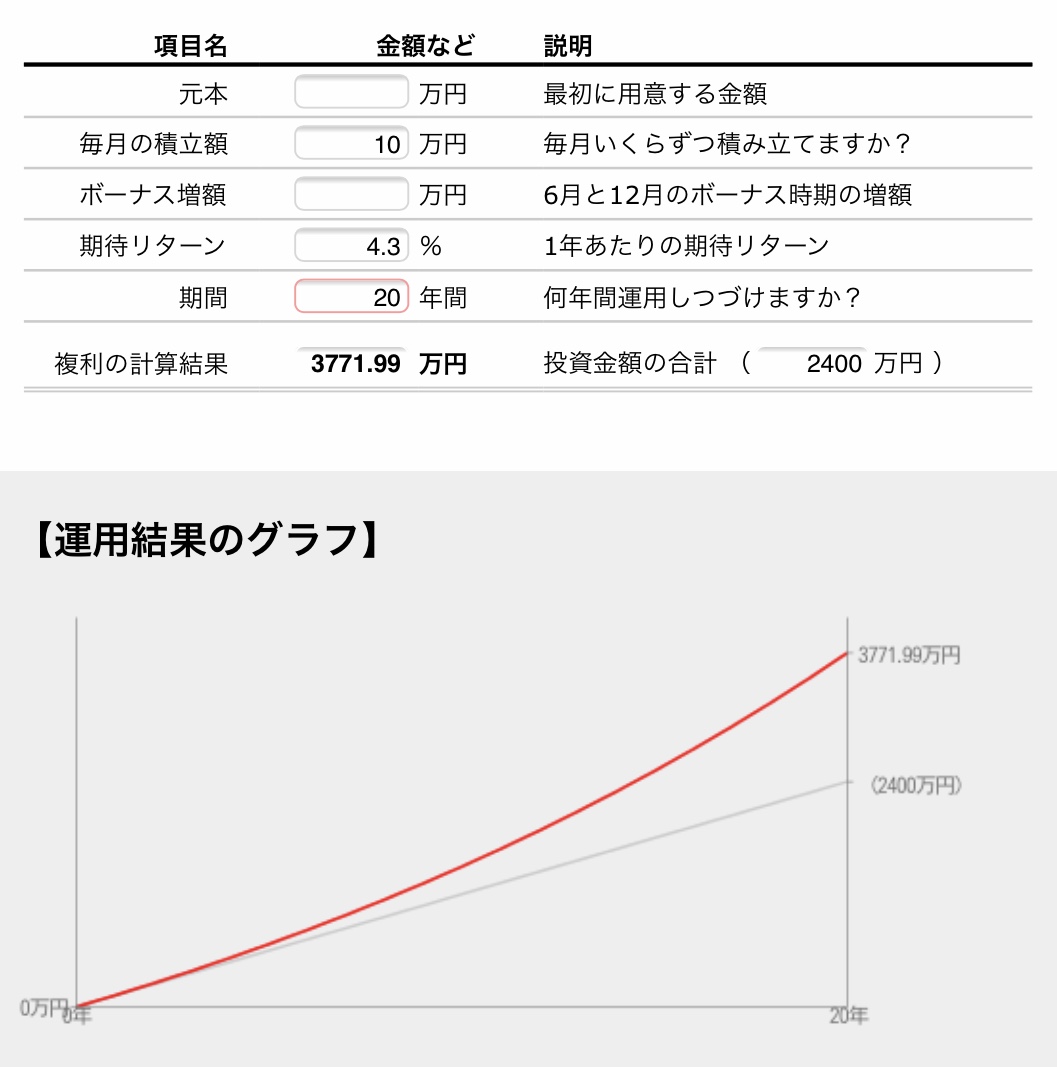

VT:5%-0.1%-(2.0%×0.3)=4.3%

※配当利回り(2.0%)に税率(0.3)を掛けた分を引く

毎月10万円ずつ積み立てを20年間続けると以下のようになります。VTの配当金は即座に手動で再投資するものとします。

楽天VT

VT

20年後に約170万円分の差が出ることになります。

再投資の手間が入らない

シミュレーションではVTの配当金は即座に再投資するという前提にしましたが、実運用では即座に再投資することは難しいので、その分の機会損失が発生します。

夫婦共に口座を作成しているような場合は、再投資の手間も2倍になります。

楽天VTの場合は、その手間が発生しない分、機会損失が発生する可能性がありませんし,運用に時間も掛かりません。

投資信託はFIRE後に「円」として使いやすい。(ETFが使いにくい)

楽天VTIは売却時に円ですぐ使えますが、VTはドルでの受け取りになるので、円転しないと使用出来ません。使用する際はドル→円に変換する手数料が発生します。

実際にやってみると、手数料も掛かるので出来るだけやりたくありません。FIRE後に売却して生活費に充てる場合は、この部分は非常に使いづらいです。

ここまでを一旦整理

ここまでが基本的な考え方で、これを元にして他の要素を検討します。

これまでの内容では、以下のいずれも投資信託の方が上回っていると判断しています。

- 利回り

- 手間

- 使いやすさ

ETFを使うべき人

「利回り」と「利回り以外」の要素に分けて考えてみます。

「利回り」で判断

ETFを利回りで判断して使用するのは、節税を組み合わせて有利になる場合です。

VTの利回り4.3%、楽天VT4.7%の差が0.4%になります。

この0.4%を上回る節税が出来る知識と環境がある場合は、ETFを選択した方が有利ということになります。知識だけ、環境だけでは不十分で両方とも必要になります。

簡単にETFが有利な状況がするのが難しいのが、伝わるかと思います。

ご質問を頂いた際にETFよりも投資信託を勧めることが多いのも、この辺りが理由です。

「利回り以外」で判断

ドルで運用したい場合

何らかの理由により、以下をやりたい場合です。

- ドルで運用

- タイミングを図って配当金を再投資

- 配当金で別の銘柄を購入

投資信託が使いやすい環境になってきていますが、債券や金への投資はドルベースの方が使いやすいです。まだまだ、株式以外は手数料も含めて求めている商品の選択肢が少ないという状況ではあります。

私たちの場合は、元からドルで運用しているので、自由度が高いドルベースでの運用をしていますが、これから投資を始める方が、敢えてドルでの運用をするメリットは少なくなっています。

円→ドルへの移管はいつでも出来ますが、ドル→円への移管は往復の手数料が掛かり、無駄も多いのでやりにくいです。私たち自身も新規のドルでの移管は、最近行っていません。

投資信託のデメリットが利回りの差以上に多きく感じる場合

- 実質コストがブレやすい

- トラッキングエラーが発生する

- 投資信託の償却リスクがある

投資信託のデメリットがETFとの利回りの差以上に大きいと感じる場合は、ETFを選んだ方が良いという判断になります。それ以外は投資信託で問題ありません。

逆にいうとETFと投資信託の利回りの差が正しく理解できていないと判断できないということになります。

まとめ

- 一般のサラリーマン世帯にとっては投資信託一本でいい

- 普通にやると、期待リターン/手間/使い勝手の全てで投資信託の方が良い

- ドルベースでの運用をしたい場合や、節税で期待リターンを改善できる場合だけETF